Market Comment – Better-than-expected US PMIs help the dollar rebound

PMIs suggest the US economy entered Q4 on solid footing

The divergence between US/Eurozone outlooks weighs on euro/dollar

Aussie rallies on stickier inflation, yen pinned near 150-per-dollar mark

Wall Street pays attention to corporate earnings

Euro/dollar slides from near key resistance on PMI data

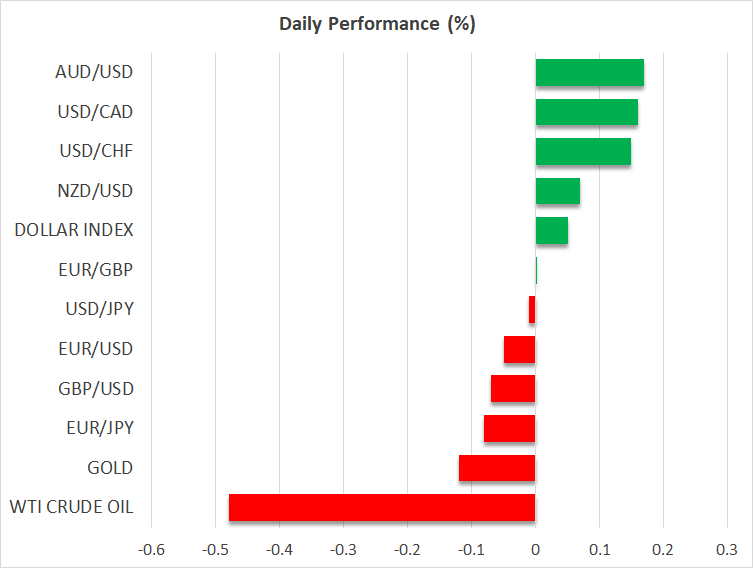

Euro/dollar slides from near key resistance on PMI dataAlthough the 10-year US Treasury yield held steady comfortably below the psychological zone of 5%, the US dollar was able to stage a comeback against most of its major counterparts as the flash US PMIs for October suggested that the world’s largest economy fared better than expected during the first month of the fourth quarter, with the manufacturing index escaping a contraction for the first time since April, and the composite index rising to 51.0 from 50.2.

This came in huge contrast to the Euro-area PMIs for the month that were released earlier in the day and painted an even uglier picture than they did in September. The divergence allowed euro/dollar bears to jump into the action from near the crossroads of the pair's 50-day moving average and the key resistance barrier of 1.0665, suggesting the latest recovery may have been just a corrective wave within the broader downtrend.

Dollar traders turn gaze to Q3 GDPThe slide may extend, and the pair could soon retest this month’s lows if Thursday’s data reveal astounding performance of the US economy in Q3. Expectations are for a solid 4.2% annualized growth rate, with the risks perhaps tilted to the upside as the Atlanta Fed GDPNow model estimates that the US economy may have grown 5.4% during that period.

The fact that Treasury yields did not track the dollar’s rebound may be an indication that investors were still reluctant to add to bets of another hike by the Fed after the better PMIs. Indeed, according to Fed funds futures, there is only a 40% chance for one final 25bps increase by January, while there are still around 80bps worth of rate reductions penciled in for next year. That said, the implied path could well be lifted, and rate cuts could be scaled back if upcoming data continues to point to a resilient US economy.

Aussie extends gains after CPIs, dollar/yen pinned near 150The aussie was among the currencies that outperformed the dollar yesterday, spiking even higher today after data showed that Australia’s inflation slowed by less than expected in Q3 and that the monthly y/y rate for September rose to 5.6% from 5.2%. This prompted investors to add to their bets of more hikes by the RBA, with the probability of another quarter-point increase at the November gathering rising to around 42%.

The yen attempted a recovery at some point yesterday, but the rebound in the dollar pinned the dollar/yen pair back near the highly monitored 150 territory, with traders biting their nails in anticipation of any signs of intervention by Japanese authorities. What could reveal whether officials are ready to act now or whether the level at which they feel comfortable intervening has shifted higher, may be a stellar US GDP print tomorrow that could force the pair to pierce through that psychological ceiling.

Wall Street ekes out gains, driven by upbeat earningsWall Street closed Tuesday in the green after upbeat forecasts from Verizon, Coca-Cola and other firms sparked optimism regarding the health of US businesses, encouraging investors to increase their risk exposure. The fact that the Fed’s implied rate path was not lifted after the better PMIs may have also helped Wall Street, which seems to be slowly shifting its attention away from the Middle East conflict.

After the closing bell, both Microsoft and Alphabet reported better-than-expected results, but the performance of their cloud services diverged. Microsoft’s Azure took off during the third quarter, but Alphabet’s cloud business saw its slowest growth in at least 11 quarters. After today’s close, it will be the turn of Meta Platforms to announce results.

In another sign that the financial world is turning its focus away from geopolitics, oil prices fell for the third straight day yesterday, perhaps as weak business surveys from the Eurozone and the UK weighed on the demand outlook.

متعلقہ اثاثے

تازہ ترين خبريں

دستبرداری: XM Group کے ادارے ہماری آن لائن تجارت کی سہولت تک صرف عملدرآمد کی خدمت اور رسائی مہیا کرتے ہیں، کسی شخص کو ویب سائٹ پر یا اس کے ذریعے دستیاب کانٹینٹ کو دیکھنے اور/یا استعمال کرنے کی اجازت دیتا ہے، اس پر تبدیل یا توسیع کا ارادہ نہیں ہے ، اور نہ ہی یہ تبدیل ہوتا ہے یا اس پر وسعت کریں۔ اس طرح کی رسائی اور استعمال ہمیشہ مشروط ہوتا ہے: (i) شرائط و ضوابط؛ (ii) خطرہ انتباہات؛ اور (iii) مکمل دستبرداری۔ لہذا اس طرح کے مواد کو عام معلومات سے زیادہ کے طور پر فراہم کیا جاتا ہے۔ خاص طور پر، براہ کرم آگاہ رہیں کہ ہماری آن لائن تجارت کی سہولت کے مندرجات نہ تو کوئی درخواست ہے، اور نہ ہی فنانشل مارکیٹ میں کوئی لین دین داخل کرنے کی پیش کش ہے۔ کسی بھی فنانشل مارکیٹ میں تجارت میں آپ کے سرمائے کے لئے ایک خاص سطح کا خطرہ ہوتا ہے۔

ہماری آن لائن تجارتی سہولت پر شائع ہونے والے تمام مٹیریل کا مقصد صرف تعلیمی/معلوماتی مقاصد کے لئے ہے، اور اس میں شامل نہیں ہے — اور نہ ہی اسے فنانشل، سرمایہ کاری ٹیکس یا تجارتی مشورے اور سفارشات؛ یا ہماری تجارتی قیمتوں کا ریکارڈ؛ یا کسی بھی فنانشل انسٹرومنٹ میں لین دین کی پیشکش؛ یا اسکے لئے مانگ؛ یا غیر متنازعہ مالی تشہیرات پر مشتمل سمجھا جانا چاہئے۔

کوئی تھرڈ پارٹی کانٹینٹ، نیز XM کے ذریعہ تیار کردہ کانٹینٹ، جیسے: راۓ، خبریں، تحقیق، تجزیہ، قیمتیں اور دیگر معلومات یا اس ویب سائٹ پر مشتمل تھرڈ پارٹی کے سائٹس کے لنکس کو "جیسے ہے" کی بنیاد پر فراہم کیا جاتا ہے، عام مارکیٹ کی تفسیر کے طور پر، اور سرمایہ کاری کے مشورے کو تشکیل نہ دیں۔ اس حد تک کہ کسی بھی کانٹینٹ کو سرمایہ کاری کی تحقیقات کے طور پر سمجھا جاتا ہے، آپ کو نوٹ کرنا اور قبول کرنا ہوگا کہ یہ کانٹینٹ سرمایہ کاری کی تحقیق کی آزادی کو فروغ دینے کے لئے ڈیزائن کردہ قانونی تقاضوں کے مطابق نہیں ہے اور تیار نہیں کیا گیا ہے، اسی طرح، اس پر غور کیا جائے گا بطور متعلقہ قوانین اور ضوابط کے تحت مارکیٹنگ مواصلات۔ براہ کرم یقینی بنائیں کہ آپ غیر آزاد سرمایہ کاری سے متعلق ہماری اطلاع کو پڑھ اور سمجھ چکے ہیں۔ مذکورہ بالا معلومات کے بارے میں تحقیق اور رسک وارننگ ، جس تک رسائی یہاں حاصل کی جا سکتی ہے۔