AMD headed for an earnings disaster but there’s hope yet for the outlook – Stock Market News

No turnaround expected yet in AMD’s earnings

No turnaround expected yet in AMD’s earningsAMD hasn’t had a very good time lately. Its earnings per share (EPS) declined year-over-year in both the September and December quarters of last year and the same is expected for the first three months of 2023. Analysts’ consensus forecast according to Refinitiv IBES estimates is for EPS to have plummeted by 50.4% y/y to $0.56 in Q1.

The top line is looking only a little better as revenue is expected to have decreased by almost 10% y/y to $5.30 billion, which also compares unfavourably with the prior quarter’s figure of $5.59 billion.

From boom to bust

From boom to bustThe company’s fortunes took a turn for the worse when the post-pandemic boom began to fade. The fall in demand was exacerbated by the cost-of-living crisis as high inflation forced many consumers to cut back on unnecessary spending such as new computers. Unfortunately, demand started to wane just as the market became flooded with greater supply of chips after semiconductor makers ramped up production during the pandemic to meet soaring sales of tech products.

This has left chip producers such as AMD in a weak position to follow the trend of other industries by raising prices. But the supply and demand imbalances are expected to improve in the second half of this year so this phenomenon shouldn’t last long. And there are other reasons to be optimistic.

Pinning all hopes on new product rangeThe company has announced a number of new products this year, including new desktop and mobile processors, as well as its soon to be launched superchip MI300 designed for AI applications by cloud data centres. Nvidia is currently leading the race for AI processors and AMD has some way to go before it can seriously challenge Nvidia’s dominance.

Nvidia is also winning the race for graphics cards, while within the computer processor segment, AMD is second best to Intel when it comes to market share, although the company is seen to have made significant advances in recent years.

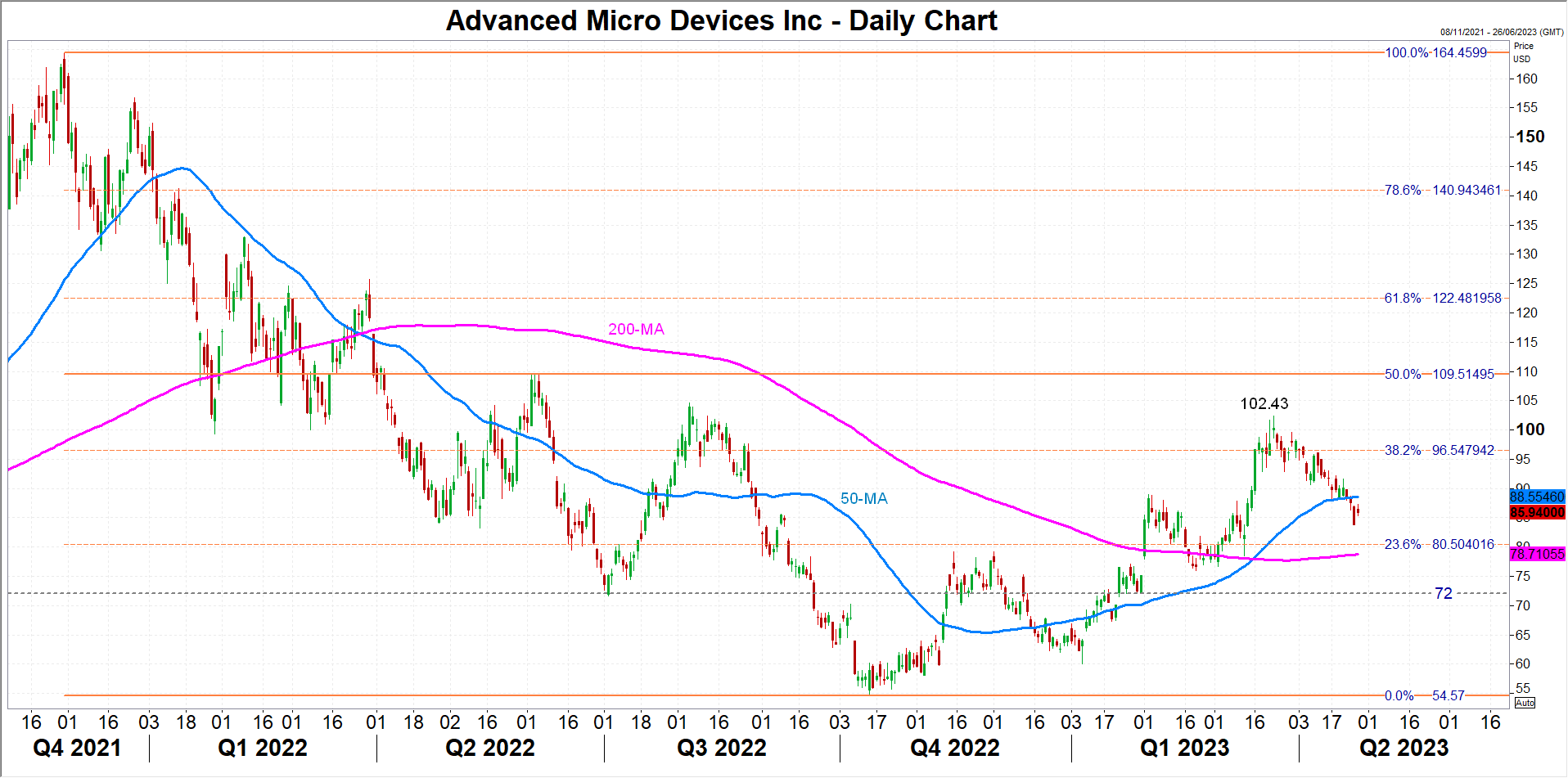

Can AMD stock extend its rebound?Despite the doubts about whether AMD can make products that can truly take on the market leaders, analysts remain bullish about the stock and are recommending a median price target of $95.00. That is a decent premium on the current share price.

Should AMD’s results beat the consensus estimates and investors are additionally impressed by management’s guidance for the subsequent quarters, the stock could reverse higher and aim for the 38.2% Fibonacci retracement of the November 2021-October 2022 downtrend at $96.55. However, in the bigger picture, the stock would need to surpass the March peak of $102.43 as well as the 50% Fibonacci of $109.51 to place the existing medium-term uptrend on a sustained footing.

In the negative scenario that the earnings disappoint, the stock could extend its latest downfall all the way down to the 23.6% Fibonacci of $80.50. Further losses would turn the focus on the $72.00 level.

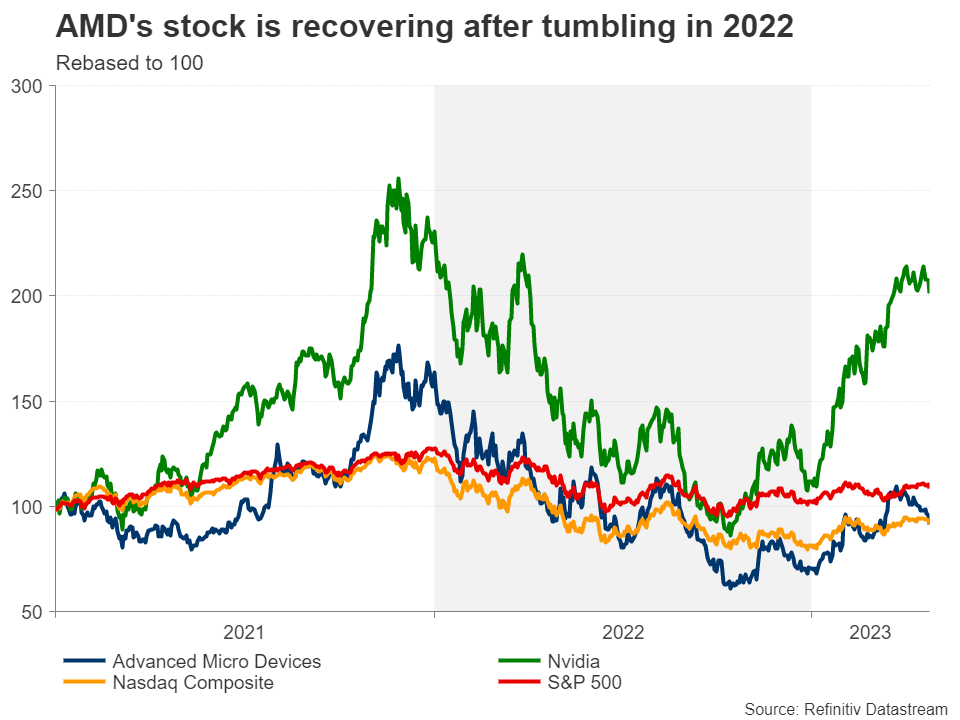

The stock has recovered by more than 50% from the October 2022 lows when the broader tech sector also bottomed. However, the rebound hasn’t helped its valuation as its price-to-earnings (PE) ratio is once again looking too expensive.

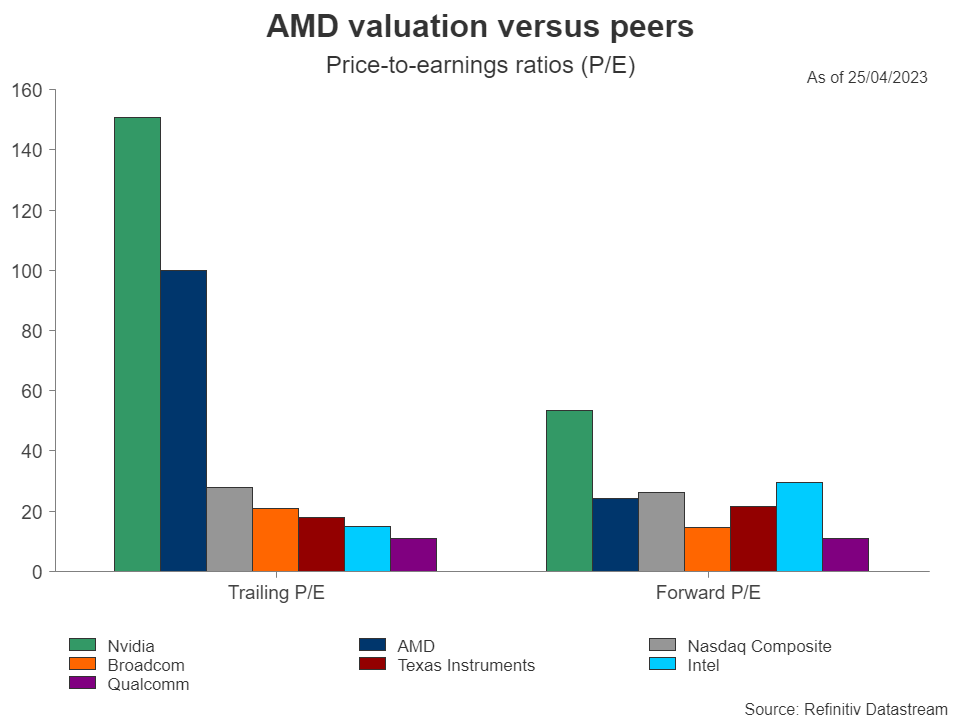

Justifying excessive valuationsAMD’s trailing PE is second only to Nvidia and way ahead of the average PE of the Nasdaq Composite. Looking at the earnings multiple for the next 12 months, AMD fares somewhat better.

With all the attention that AI is getting lately, the high valuations for both Nvidia and AMD are unlikely to stop investors from ‘betting on the future’. Even if the discount on AMD’s share price compared to Nvidia doesn’t fully compensate for the latter’s perceived superiority in making graphics and AI chips, the growth potential of the AI processor market as well as the ongoing shift to cloud computing make AMD an attractive investment. Moreover, AMD offers a more diversified range of products and solutions, giving it an edge over rivals like Nvidia during periods when demand for one particular segment is not holding up.

However, for interest-rate sensitive tech stocks, there are macroeconomic headwinds to consider as well, primarily, whether the Fed will pause its rate-hiking cycle soon and more importantly, if policymakers will respond to an economic downturn by cutting rates.අදාළ වත්කම්

නවතම පුවත්

වියාචනය: XM Group සමාගම් ක්රියාත්මක කිරීම පමණක් වන සේවා සපයන අතර වෙබ් අඩවියේ හෝ වෙබ් අඩවිය හරහා ලබා ගත හැකි අන්තර්ගතය බැලීමට සහ/හෝ භාවිත කිරීමට පුද්ගලයෙකුට ඉඩ සලසමින් අපගේ මාර්ගගත වෙළඳ පහසුකම වෙත ප්රවේශය ලබා දෙන අතර වෙනස් කිරීමට හෝ පුළුල් කිරීමට අදහස් නොකරයි. එවැනි ප්රවේශය සහ භාවිතය සෑම විටම (i) නියමයන් සහ කොන්දේසි, (ii) අවදානම් අනතුරු ඇඟවීම් සහ (iii) සම්පූර්ණ වියාචනයට යටත් වේ. එබැවින් එවැනි අන්තර්ගතයක් සාමාන්ය තොරතුරුවලට වඩා වැඩි යමක් සපයා නොමැත. විශේෂයෙන්ම, අපගේ මාර්ගගත වෙළඳ පහසුකමේ අන්තර්ගතය පෙළඹවීමක් හෝ මූල්ය වෙළඳපොළවල කිසිදු ගනුදෙනුවක් සිදු කිරීමට ඉදිරිපත් කිරීමක් නොවන බව කරුණාවෙන් සලකන්න. ඕනෑම මූල්ය වෙළඳපොළක වෙළඳාම් කිරීම ඔබේ ප්රාග්ධනයට සැලකිය යුතු අවදානමක් එක් කරයි.

අපගේ මාර්ගගත වෙළඳ පහසුකමේ ප්රකාශිත සියලු කරුණු අධ්යාපනික/තොරතුරුමය අරමුණු සඳහා පමණක් අදහස් කෙරෙන අතර මූල්ය, ආයෝජන බදු හෝ වෙළඳ උපදෙස් සහ නිර්දේශයන්; හෝ අපගේ වෙළඳ මිල පිළිබඳ වාර්තාවක්; හෝ ඕනෑම මූල්ය උපකරණයක ඉදිරිපත් කිරීමක් හෝ ඒ සඳහා පෙළඹවීමක්; හෝ විශේෂ ඉල්ලීමකින් තොරව ඔබ වෙත ලබා දෙන ලද මූල්ය ප්රවර්ධනයන් ලෙස නොසැලකිය යුතුය.

ඕනෑම තෙවන පාර්ශවීය අන්තර්ගතයක් මෙන්ම XM විසින් සකසන ලද අන්තර්ගතය එනම් අදහස්, පුවත්, පර්යේෂණ, විශ්ලේෂණ, මිල ගණන් සහ වෙනත් තොරතුරු හෝ මෙම වෙබ් අඩවියේ අන්තර්ගත තෙවන පාර්ශවීය වෙබ් අඩවි සඳහා සබැඳි සාමාන්ය වෙළඳපොළ විවරණයක් ලෙස "පවතින පරිදි" සපයා ඇති අතර එහි ආයෝජන උපදෙස් ඇතුළත් නොවේ. ඕනෑම අන්තර්ගතයක් ආයෝජන පර්යේෂණයක් ලෙස අර්ථ දක්වා ඇති ප්රමාණයට, ආයෝජන පර්යේෂණයේ ස්වාධීනත්වය ප්රවර්ධනය කිරීමට නිර්මාණය කර ඇති නෛතික අවශ්යතාවලට අනුකූලව අන්තර්ගතය සකසා නොමැති බවත් එලෙස අරමුණු කර නොමැති බවත් ඔබ සලකා පිළිගත යුතු අතර එබැවින් එය අදාළ නීති සහ රෙගුලාසි යටතේ අලෙවිකරණ සන්නිවේදනයක් ලෙස සලකනු ලැබේ. ඉහත සඳහන් තොරතුරු සලකා මෙතනින් ප්රවේශ විය හැකි, ස්වාධීන නොවන ආයෝජන පර්යේෂණ සහ අවදානම් අනතුරු ඇඟවීම පිළිබඳ අපගේ දැනුම්දීම ඔබ කියවා තේරුම් ගෙන ඇති බව සහතික කර ගන්න.